国际金融报

过去一周,美国政府暂时解除了关门危机,代价是美国政坛三号人物麦卡锡被罢免,国会众议院“陷入瘫痪”。与此同时,美联储报告了百年一遇的巨额亏损。而这一切,都与全球金融市场紧盯的美债风暴紧密相关。

美债正迎来“有史以来最大的债券熊市”。

作为“全球资产定价之锚”,过去一周,10年期美债收益率创出16年来新高,最高飙升至4.89%。与2020年3月峰值相比,10年期美债价格已经下跌了46%,这一跌幅接近2000年互联网泡沫破裂后美国股市下跌49%的水平。

30年期美债暴跌了53%,接近金融危机期间美股57%的暴跌幅度。

美国政坛三号人物麦卡锡成为此轮美债风暴中倒下的第一个“牺牲品”。但绝对不是最后一个。

图片来源:新华社

图片来源:新华社头号“牺牲品”

当地时间10月3日,美国国会众议院以216票赞成、210票反对通过针对众议院议长凯文·麦卡锡的“罢免动议”,使麦卡锡成为美国历史上首位被免职的众议长。

而在今年1月,麦卡锡历经5天共计15轮表决,才最终当上议长。这也被认为是美国164年来最艰难的一次选举。

短短9个月,麦卡锡议长生涯的开始和结束都创造了历史。

麦卡锡被罢免的导火索是美国政府再一次面临停摆危机——此次距离上次美国政府濒临“关门”仅仅过去3个月。

9月30日,就在美国政府即将停摆前几个小时,作为共和党领袖的麦卡锡,最终选择向民主党妥协,通过了临时预算法案,使联邦政府得以继续运转,避免因资金问题陷入“停摆”。但法案中没有包括众议院共和党“强硬派”此前要求的大幅削减联邦开支、加强边境管控等条款。共和党籍联邦众议员马特·盖兹10月2日提出动议,要求罢免麦卡锡。

麦卡锡主导国会通过的临时拨款法案有效期为45天,为联邦政府提供支持其运转至11月17日的资金。如果国会不能通过立法提供更多资金,政府将于11月18日开始部分关闭。

这次麦卡锡之所以被赶下台,虽然与民主党和共和党的党争相关,但根源还在美债问题。

就目前的情况而言,美国政府不发债就不可能维持运营。根据美国财政部公布的数据,美国国债在今年9月首次超过33万亿美元,再次创下历史新高。而在今年6月,美国国债刚刚突破了32万亿美元的大关。

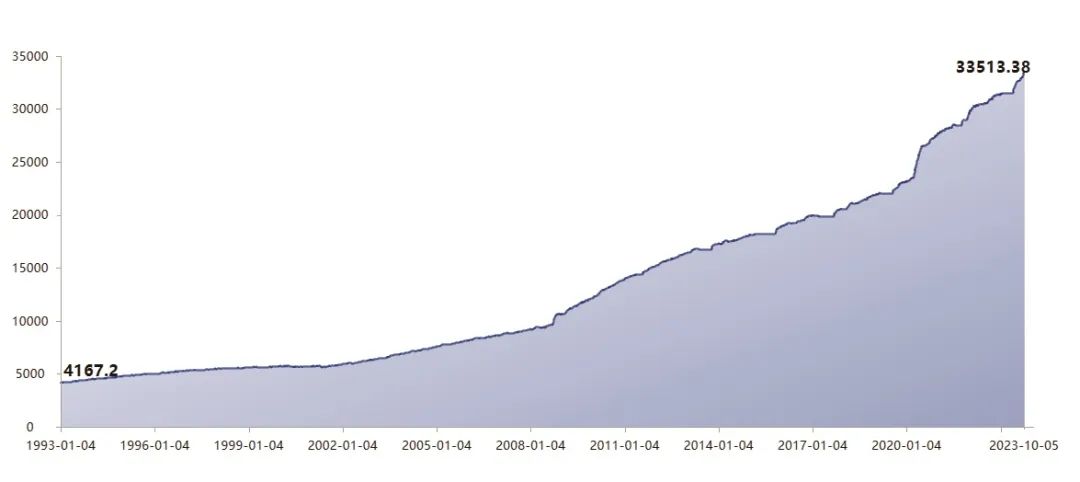

美国国债总额(单位:十亿美元)数据来源:Choice

美国国债总额(单位:十亿美元)数据来源:Choice这意味着,在过去的3个月时间里,美国国债又增发了1万亿美元。

而当前,美联储正处于轰轰烈烈的加息缩表周期。少了美联储这个大买家,美国政府的海量发债就只能由市场来承担,这就会导致美债市场流动性紧张、美债收益率飙涨,美国政府就得用更高利率去发债。

美国独立研究机构联邦预算问责委员会主席马娅·麦吉尼亚斯在一份声明中说:“美国已经达到了一个没有人会感到骄傲的新里程碑,我们的国家债务总额刚刚超过33万亿美元。我们对这些庞大的数字越来越麻木,但这并没有降低它们的危险性。”

绑架全球资产

美国国债普遍被认为是标准的“无风险资产”,美债的价格也被华尔街分析师们当作全球证券类资产的“定价之锚”。换言之,股票等证券的价值要参考美债收益率来确定。

近期美国国债价格暴跌,挑动全球市场神经。

美东时间10月6日,美国劳工统计局公布最新就业数据,9月新增非农就业人口33.6万,远超外界预期的17万。此前7月和8月的新增就业也共计向上修正11.9万,分别为23.6万和22.7万。

强劲的就业数据加大了美联储进一步加息的预期,导致美债价格跳水、收益率拉升。30年期美债收益率一度突破5%,10年期美债收益率一度逼近4.9%,刷新2007年以来最高纪录,与今年年初3.40%和3.52%的收益率水平相比,上涨幅度超过四成。

美国资本市场规模最大的长债基金,规模达390亿美元的iShares安硕20年期以上美国国债ETF(TLT)已从2020年的历史高点下跌了48%,几乎已腰斩。而从单年度的表现来看,iShares 20年期以上美债ETF年内已下跌约10%,去年则大跌33%。

收益率飙升的另一个结果是美元反弹,自7月中旬美国国债收益率加速上涨以来,美元兑G10货币平均上涨约7%。衡量美元兑六种主要货币强势的美元指数目前接近10个月高点。

美债利率飙升的溢出效应不可避免地蔓延至全球债券市场。

10月4日,英国30年期国债收益率升至5.1%,为1998年9月以来的最高水平。

一向表现稳健的德国10年期国债收益率攀升至3%,回到2011年欧债危机时期的高点。

在维持超低利率水平的日本,10年期国债收益率罕见地突破1%大关。

甚至澳大利亚也遭遇了“股债双杀”,澳大利亚10年期国债的暴跌速度一度超过美债。

对美国而言,美债收益率飙涨的痛苦,同样传导至股市、银行业以及房地产市场等各领域。

9月至今,美股三大股指悉数出现大幅度下滑。其中道琼斯指数下跌3.79%,标普500指数下跌4.42%,纳斯达克指数下跌4.3%。10月5日,提交给美国证券交易委员会(SEC)的文件显示,苹果公司CEO蒂姆·库克抛售了价值约4100万美元的股票,为两年多以来的最大规模抛售,折射出库克对苹果公司未来股价走势的预期。

高利率对于企业而言也是沉重的负担,只能在高收益市场发行债务的公司将面临大幅上升的借贷成本。美联储经济数据FRED显示,新冠疫情初期宽松的贷款环境使得企业负债与GDP占比在过去三年内急剧升高至历史最高水平。这也意味着企业再融资时将不得不面对收益率更高的市场环境,并迫使企业削减开支和投资。

随着债券收益率和抵押贷款利率上升,房地产业的痛感将更加明显。30年期固定利率抵押贷款———美国最受欢迎的住房贷款利率已升至2000年以来的最高水平。

布莱克利金融集团(Bleakley Financial Group)的首席投资官布克瓦尔(Peter Boockvar)表示:“对于任何债务到期的人来说,这都是一次利率冲击”。“对于任何贷款到期的房地产人士,任何浮动利率贷款到期的企业,这都很艰难”。

利率飙升也给持有价值下跌债券的地区银行带来了压力,这是硅谷银行和第一共和银行倒闭的关键因素之一。尽管分析师预计不会有更多银行倒闭,但该行业一直在寻求出售资产,并已经缩减了贷款。

如今的金融条件,要比当时更加紧缩。银行业现在有美联储的银行定期融资计划(BTFP)兜底,所以暂时没有风险,但在6个月后,BTFP机制就会到期。高利率对金融市场的负面影响,未来可能会进一步传导。

高盛跨资产投资主管林赛·罗斯纳(Lindsay Rosner)表示,“我们现在的收益率比3月份高了100个基点”。“因此,如果银行从那时起还没有解决问题,问题只会变得更糟,因为利率只会更高”。

自美联储去年开始加息以来,已经发生了两次金融动荡:2022年9月的“英债危机”和今年3月的美国地区银行危机。

摩根大通首席投资官鲍勃·米歇尔(Bob Michele)表示,10年期国债收益率再次走高将增加其他因素崩溃的可能性,并更有可能导致经济衰退。

米歇尔表示:“如果长期利率超过5%,这显然是另一次利率冲击”。“到那时,你必须睁大眼睛,留意任何看起来脆弱的东西”。

美联储如何收场

美债收益率的飙升,从根本上看,是供需关系的不平衡。

从供给端看,美国政府在可预见的未来仍将保持高赤字运行,这意味着海量发债还将持续。美国财政部数据显示,在三四季度分别计划净发行1.01万亿和8520亿美元国债。与此同时,美联储正在通过量化紧缩持续减持美债,持仓量自2022年以来累计下降了1.3万亿美元,相当于增加了美债的海量供给。

而在需求端,海外投资者整体呈减持状态,总持债量自2022年以来减少1210亿美元。

这其中,随着美债第一大债主日本央行收益率曲线控制(YCC)政策上限上调,货币政策正常化的可能性逐步上涨。一旦日本央行调整货币政策,美债需求将大幅疲软。

而面临强势美元的冲击,广大新兴市场经济体本币显著贬值,加剧了各经济体抛售美债以保卫本币汇率的可能性。

海外需求的持续削弱,使得供给压力转嫁至美国国内。

但现实是,美国国内大规模购债能力有限。今年3月份,美国银行业爆发流动性危机,重挫了其吸纳美债,尤其是长久期品种的能力。

美债在不断突破上限,但长期的购买者捉襟见肘。不平衡的供需关系还会将美债收益率推高至何处?

有着“新美联储通讯社”之称的记者Nick Timiraos警告,美国长债收益率飙升正在摧毁经济软着陆的希望,借贷成本猛增可能大幅放缓经济增长,并增加金融市场崩溃的风险,进而可能削弱美联储今年再度加息的理由。

事实上,美联储自身也在经历百年一遇的巨额亏损。

受此前资产负债表扩张以及加息的影响,美联储2023年上半年经营性净损失达573.84亿美元,全年经营性净损失或将超过1000亿美元,而美联储上次报告年度经营性净损失还是在1915年。

美联储亏损,美国联邦收入将受到直接影响,财政部或将在2026年之后才能继续收到美联储汇缴的净利润。

尽管从美联储的表态看,经营性净损失及未实现损益不会对美联储的货币政策造成影响,但可能加大其应对通胀的难度。

此外,如果被要求遵守《联邦储备法》中的规定,美联储可能要求地区储备银行将经营损失转嫁给其股东,部分成员银行的资本状况或变得脆弱。

美国前财政部长劳伦斯·萨默斯表示,上个月美国就业情况表明美联储的加息并未像以前那样发挥作用,反而增加了美国经济硬着陆的风险。

萨默斯表示,随着就业增长加速,硬着陆的风险可能“看起来更大一些”。利率已可能不再像以前那样成为美国引导经济的工具,这意味着当经济需要降温时,利率将不得不比过去更加波动。萨默斯还警告,鉴于目前债券市场的抛售,以及包括私募股权在内的许多市场的估值上升,美国经济正被架在比以往更多的干柴堆之上。

“大空头”法兴知名分析师Albert Edwards也厉声警示:“当前美股在债券收益率上升的情况下表现出的韧性让我想起了1987年的事件,美股最终被债市带崩。”巴克莱分析师甚至放话只有美国股市崩盘才能拯救债券市场。

高盛和摩根大通的分析师先后不约而同警告称,利率继续上升,可能会发生金融危机。

只是,美国政府“寅吃卯粮”恶习导致的债务危机,一旦爆发,接盘的将是全球金融市场。